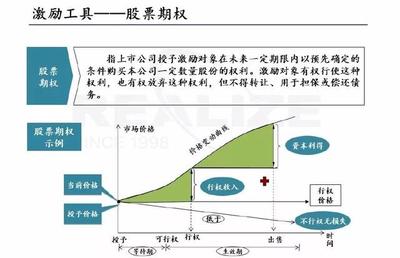

2006年,财政部发布了新的《企业会计准则第11号股份支付》,对上市公司设立的员工股权激励计划的会计处理是:上市公司授予股权激励时,不做会计处理,但必须确定授予股份的公允价格(该价格采用会计上规定的期权定价模型计算)。事实上,股权激励企业的所得税处理缺乏明确规定,上市公司股权激励的会计处理也不完整。

2006年,财政部发布新企业会计准则第11号股份支付,上市公司设立的员工股权激励计划的会计处理如下:1 .上市公司授予股权激励时,不做会计处理,但必须确定所授予股份的公允价格(该价格采用会计上规定的期权定价模型计算)。2.在等待期内,根据上述股票的公允价格和股票数量,总额计算为上市公司换取激励对象服务的价格,在等待期内作为企业成本平均分摊,其对应科目为“其他资本公积”待结转。

会计分录为:借:营业成本贷:资本公积和其他资本公积。3.职工实际行权时,不再调整已确认的成本和费用,只根据实际行权条件确认股本和股本溢价,并结转等待期间确认的其他资本公积。会计分录为:借:银行存款:资本公积及其他资本公积贷:股本公积及股本溢价。4.股权激励计划到期时员工未按规定行权的,应调整冲减成本和资本公积。

对于增资方和被增资方,需要在企业账户开立虚拟账户,在股权激励平台进行交易。2.增资方先将资金转入虚拟账户,再在股权激励平台上操作,将资金增资到增资方的虚拟账户。3.增资方在虚拟账户收到增资后,需要在企业账簿中记录增资情况,并确认相应的股权份额。具体会计分录如下:对于增资方,会计分录如下:股权激励平台虚拟账户XXX元借款:银行存款账户XXX元对于增资方,会计分录如下:借:股东权益XXX元贷:股权激励平台虚拟账户XXX元,其中股东权益账户为代表公司股权的账户,增资后应增加相应的股权份额。

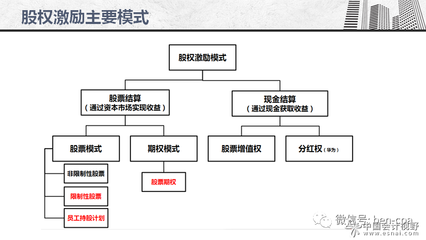

股权激励财务处理上的区别什么股权激励规范了以股权为基础的支付交易的确认、计量和披露。在实际会计处理中,股份支付分为以权益结算的股份支付和以现金结算的股份支付,两者在会计处理上存在重大差异:为换取职工提供服务,以权益结算的股份支付的股份支付应以权益授予工具的公允价值计量;以现金结算的股份支付,应当按照以企业承担的股份或其他权益为基础计算确定的负债的公允价值计量。

股权激励会计分录怎么写?股权激励主要是通过附加条件的方式,给予员工部分股东权益,让员工有主人翁意识,从而与企业形成利益共同体。那么如何进行股权激励的会计分录呢?行权前股权激励的会计分录:借:管理费贷:行权时资本公积其他资本公积:借:银行存款贷:资本公积其他资本公积股权/资本公积资本溢价什么是股权激励机制?一般来说,股权激励机制是将公司的部分股份作为报酬分配给管理层或员工的一种激励机制。

然而,它也有负面影响。比如,当管理者持股比例较大时,往往会喜欢高风险高收益的项目,这可能会与投资风险的效果产生偏差。什么是资本公积?资本公积是指企业在经营过程中因接受捐赠、股本溢价和法定财产重估增值而形成的公积金。资本公积是与资本相关的债权,与企业收益无关。资本公积是指投资者或其他人投入企业的、所有权属于投资者的、投资额超过法定资本的资本。

股权激励计入管理费用吗股权激励是通过企业管理者获得公司股权的方式,赋予其一定的经济权利,使其作为股东参与企业决策、分享利润、承担风险,从而勤勉负责地为公司的长期发展服务的一种激励方式。1.授予日本公司的管理费的会计处理应如下:借记:管理费,贷记:资本公积及其他资本公积。2.在行权日,会计处理如下:借:银行存款,借:资本公积,其他资本公积,贷:权益,贷:资本公积的资本溢价。

股权激励的“所得税会计”处理方法是怎样财政部2006年颁布的《企业会计准则第11号股份支付》规范了股权激励的会计处理。2006年以后,实施股权激励的上市公司全部按照11号准则进行会计处理。然而,国家税务总局对股权激励的企业所得税处理一直没有明确的规定。事实上,股权激励企业的所得税处理缺乏明确规定,上市公司股权激励的会计处理也不完整。

由于税收政策中关于股权激励处理的规定一直不明确,上市公司无法按照《企业会计准则第18号——所得税》规定的原则处理股权激励,导致披露报表不准确。2012年5月23日,国家税务总局发布《中华人民共和国国家税务总局关于境内居民企业实施股权激励计划有关企业所得税处理问题的公告》(国家税务总局公告2012年第18号),明确了我国企业所得税处理原则。

限制性股票股权激励的会计处理怎么做实践中,上市公司实施限制性股票股权激励安排时,以非公开发行的方式向激励对象授予一定数量的公司股份。常见的做法是上市公司以非公开发行的方式向激励对象授予一定数量的公司股份,并规定一个锁定期和一个解锁期。在锁定期和解锁期内,不得上市流通和转让。满足解锁条件时,可以解锁;如果全部或部分股份未解锁而失效或失效,上市公司通常会立即以事先约定的价格回购。

员工股权激励会计处理怎么做如何做好员工股权激励的会计处理如下:职工行权前,其具体会计分录为:借:管理费用,贷:资本公积及其他资本公积。2.职工行权时,根据实际行权条件确认股本和股本溢价,等待期间确认的其他资本公积结转。具体会计分录为:借:银行存款,借:资本公积-其他资本公积,贷:库藏股,贷:资本公积-股权溢价。

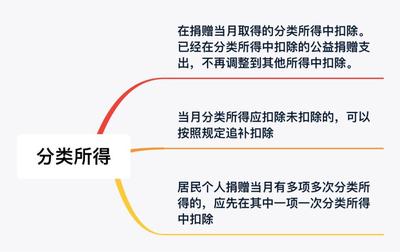

股权激励的会计处理帐户金额和税额之间的差额账户金额是指账簿上实际记载的金额,即实际发生的金额。税额是指税法规定允许税前支付的金额,即税前支付的最高金额。1.账户金额一般是指本年应付职工薪酬的贷方发生额的累计金额,而不是余额。税额通常是指与企业签订劳动合同,建立劳动关系。并且个人所得税已经定期全额申报。这些人的工资就是允许税前扣除的工资。2.第2栏税额是纳税人根据税收规定,允许在税前扣除的财产损失金额。比如银行的1列≥2列,

第一列和第二列之间的差的绝对值被填入第四列中的减少量。二、根据《企业所得税汇算清缴管理办法》第二条:企业所得税汇算清缴,是指纳税人按照税收法律、法规、规章和企业所得税的其他有关规定,自纳税年度结束之日起5个月内或者自实际经营终止之日起60日内,自行计算本纳税年度应纳税所得额和应纳所得税额。