奖金一般计入管理费用或应付职工账款。奖金的具体会计分录怎么写?根据奖金所属部门,计入相应账户。年终奖金在奖金会计分录中计提时,先计入应付职工薪酬科目。借方:管理费用、销售费用、奖金、生产费用、奖金和制造费用。奖金贷款:应付职工工资和奖金贷款:应付税金、应付个人所得税和银行存款。应付给员工的工资是多少?

年度红包怎么记账?1.红包计提时,借:管理费贷:应付职工工资奖金。2.实际发放时,借:职工工资奖金贷:银行存款/库存现金。由于红包是过年发给员工的,应该计入工资奖金或其他收入,与工资一起计入个人所得税。国家相关规定包括:“关于个人所得税工资、薪金所得的扣除标准”

所有工资薪金范围内的收入都应照章纳税。如何利用自产产品进行员工福利核算?借:应付职工工资及福利费贷:主营业务收入应交税金应交增值税结转成本贷:应付库存商品福利费是物流企业按工资总额计提的职工福利费的资金来源。按照现行规定,职工福利费按照职工工资总额的14%提取。1.国家向各单位提供的基本建设投资。

企业年终奖纳入福利费科目核算。企业职工福利费是指企业为职工提供的除工资、奖金、津贴、纳入工资总额管理的补贴、职工教育经费、社会保险费、补充养老保险费(年金)、补充医疗保险费、住房公积金以外的福利支出,包括支付给职工或为职工发放的现金补贴和非货币性集体福利。其分录为:借记:销售费用/管理费用福利费等。,贷:应付职工薪酬福利费。

公司年底发年终奖怎么做账根据《财政部关于个人所得税法(财税)修订后优惠政策衔接的通知》,每个公司都需要建立一定的奖惩机制,比如对优秀员工进行奖金奖励。奖金一般计入管理费用或应付职工账款。奖金的具体会计分录怎么写?奖金1的会计分录。年终奖金计提时,先计入员工应付工资。借方:管理费用、销售费用、奖金、生产费用、奖金和制造费用。奖金贷款:企业发放奖金并代扣相应税款时应付的员工工资。奖金贷款:应交税费,应交个人所得税,银行存款,员工工资应付多少?

本科目期末贷方余额反映企业尚未支付的应付职工薪酬。本科目贷方登记已分配并计入相关成本项目的职工薪酬金额,借方登记职工薪酬实际发生额,包括已扣除的金额;本科目期末贷方余额反映企业尚未支付的应付职工薪酬。“应付职工薪酬”科目应按工资、职工福利费、社会保险费、住房公积金、工会经费、职工教育经费和非货币性福利费等项目设置明细科目,进行明细核算。

年会抽奖红包怎么做会计分录?公司召开年会时,员工在抽奖中获得的红包应该属于个人工资薪金。对应的会计分录应该如何编制?根据《个人所得税法实施条例》第八条第(一)项规定,劳务资源、薪金所得,是指工资、薪金、奖金、年终加薪、劳务分红、津贴、补贴以及其他与受雇或者受雇有关的所得。据此,公司员工年度抽奖所得100%属于工资薪金所得,应并入中奖当月的工资薪金,代扣代缴个人所得税。

年终奖属于什么科目?年终奖核算的科目是什么?应付职工薪酬是指企业按照有关规定应支付给职工的各类工资,如工资、奖金、津贴、补贴、职工福利费、社会保险费、住房公积金、工会经费、职工教育经费、解除职工劳动关系赔偿金、非货币性福利等。

奖金计入什么会计科目应付职工薪酬账户。据东奥会计在线查询,应付职工薪酬中包含奖金,是企业根据有关规定应付给职工的各类工资,包括工资、奖金、津贴补贴、职工福利费、医疗、养老、失业、工伤、生育等社会保险费、住房公积金、工会经费、职工教育经费、非货币性福利以及其他因职工服务而产生的义务。

年终奖一次性奖金计入什么科目为不断减轻个人所得税纳税人负担,缓解中低收入群体压力,12月29日:1继续执行部分个人所得税优惠政策。全年一次性奖金不并入当月工资收入,按月换算率分别征税政策执行至2023年底;2.对年收入不超过12万元且需要补缴税款或年纳税额不超过400元的继续免征,政策延续至2023年底;

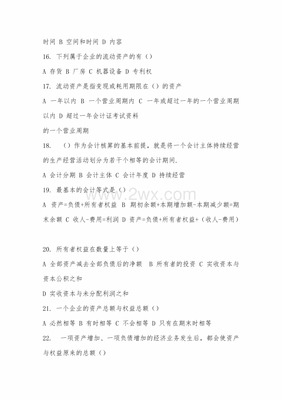

二、年度一次性奖金的具体分析年度一次性奖金是指行政机关、企事业单位等扣缴义务人根据其年度经济效益和对员工年度工作业绩的综合考核,向员工发放的一次性奖金。还包括实行年薪制和绩效工资法的单位根据考核发放的年终加薪、年薪和绩效工资。三。一次性奖金政策有哪些相关内容?全年一次性奖金单独视为一个月工资收入,直接按照适用税率计算纳税。